史上最大 IPO!SpaceX 據稱尋求明年上市,融資遠超 300 億、目標估值 1.5 萬億

SpaceX 正在推進 IPO 計劃,預計募資規模將遠超 30 billions 美元,有望成為史上規模最大的上市案。

據報導,SpaceX 計劃最快於 2026 年中後期上市,若 SpaceX 按計劃出售 5% 股份,募資規模將達到約 400 億美元,遠超 2019 年沙特阿美 290 億美元的紀錄。消息傳出後,同意向 SpaceX 出售頻譜許可的 EchoStar 盤中一度上漲 12%,隨後回落收漲約 6%。

撰文:鮑奕龍

來源:Wallstreetcn

SpaceX 正推進 IPO 計劃,擬募資規模將遠超 300 億美元,有望成為史上最大的上市規模。

12 月 9 日,據 Bloomberg 報導,馬斯克旗下 SpaceX 計劃最快於 2026 年中後期上市,融資將遠超 300 億美元。報導援引知情人士透露,公司目標估值約 1.5 萬億美元。

若 SpaceX 按計劃出售 5% 股份,募資規模將達到約 400 億美元,遠超沙特阿美紀錄。2019 年沙特阿美募資 290 億美元,成為全球最大 IPO。值得注意的是,沙特阿美當時僅出售了 1.5% 的股權,遠低於大多數上市公司的流通比例。

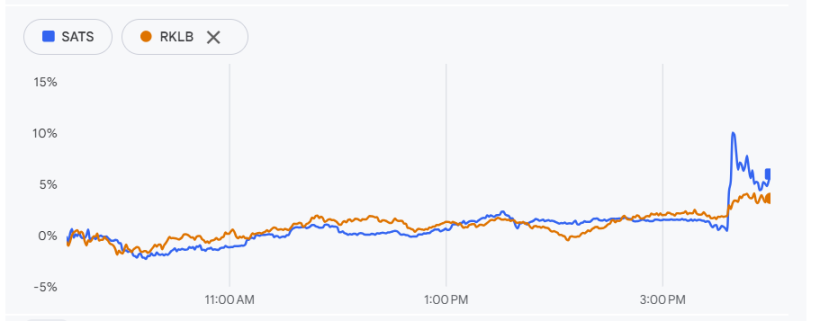

消息傳出後,其他太空公司股價週二走高。已同意向 SpaceX 出售頻譜許可的 EchoStar 盤中一度上漲 12%,隨後回落收漲約 6%。太空運輸公司 Rocket Lab 漲 3.6%。

(太空概念股走高)

SpaceX 預計將使用部分 IPO 募資用於開發天基數據中心,包括購買運行所需的晶片。不過報導指出上市時間可能因市場狀況等因素調整,有可能延後至 2027 年。

快速增長的收入支撐估值

據報導援引知情人士透露,SpaceX 預計 2025 年營收約 150 億美元,2026 年將增至 220 億至 240 億美元,其中大部分收入來自 Starlink 業務。

公司加快上市步伐部分歸因於 Starlink 衛星互聯網服務的強勁增長勢頭,包括直連移動業務的前景,以及用於登月和火星任務的星艦火箭的開發進展。

馬斯克於 12 月 6 日在社交平台 X 上發文稱:

SpaceX 多年來一直保持現金流為正,每年進行兩次定期股票回購,為員工和投資者提供流動性。

他表示,估值增長是星艦和 Starlink 進展以及獲得全球直連移動頻譜的結果,這些因素大幅擴大了公司的潛在市場規模。

SpaceX 高管此前多次提出將 Starlink 業務分拆為獨立上市公司的想法。公司總裁 Gwynne Shotwell 於 2020 年首次提出這一概念。

此次整體公司 IPO 計劃的推進,意味著分拆上市方案可能被擱置。

內部股份交易先行

在推進 IPO 計劃的同時,SpaceX 近期敲定了最新一輪內部股份出售。

據報導援引知情人士透露,在當前二級市場交易中,SpaceX 設定的每股價格約為 420 美元,使其估值高於此前報導的 8000 億美元。

公司允許員工出售約 20 億美元的股票,SpaceX 將參與回購部分股份。據報導,這一估值策略旨在為 IPO 前設定公司的公允市場價值。

SpaceX 的主要長期投資者包括 Peter Thiel 旗下的 Founder's Fund、Justin Fishner-Wolfson 領導的 137 Ventures 以及 Valor Equity Partners 等風險投資公司。

Fidelity 也是重要投資方,Google 母公司 Alphabet 同樣持有股份。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

新火科技 Livio:以太坊 Fusaka 升級價值被低估

翁曉奇表示:Fusaka帶來的戰略價值遠高於目前的市場定價,值得所有機構重新審視以太坊生態的長期投資價值。

Hyperliquid 巨鯨博弈:有人逆風翻盤,有人大勢已去

CARV深度解析:Cashie 2.0整合x402,將社交資本轉化為鏈上價值

如今,Cashie已發展為一個可編程的執行層,使AI代理、創作者和社群不僅能參與市場,還能主動發起並推動市場的建設與成長。