Стовпи стабільності: як незалежність Федеральної резервної системи та підтримка судової влади формують довіру ринку

- Структурна незалежність Федеральної резервної системи, встановлена у 1913 році, захищає монетарну політику від політичних циклів, сприяючи довгостроковій економічній стабільності та довірі інвесторів. - Останній політичний тиск, включаючи вимоги Трампа щодо зниження ставок та погрози на адресу голови Fed Пауелла, спричинив волатильність на ринку, підкреслюючи ризики для довіри до політики. - Рішення Верховного суду у справі Trump v. Wilcox у 2025 році підтвердило квазі-приватний статус Fed, захистивши його від звільнення президентом і забезпечивши незалежність політики.

Незалежність Федеральної резервної системи давно є наріжним каменем економічної політики США, слугуючи як щитом від короткострокового політичного тиску, так і стабілізатором для довгострокової впевненості інвесторів. Однак останні події випробували цей фундаментальний принцип, підкреслюючи критичну роль судового підкріплення у збереженні автономії Fed. Для інвесторів розуміння взаємодії між інституційною стійкістю та динамікою ринку є необхідним для орієнтації в дедалі більш невизначеному середовищі.

Структурна незалежність: історичний захист

Закон про Федеральний резерв, прийнятий у 1913 році, був розроблений для ізоляції монетарної політики від політичних циклів. Перекриваючі 14-річні терміни для членів Ради керуючих та включення президентів резервних банків до Федерального комітету з відкритого ринку (FOMC) створюють поетапну, непартійну структуру. Такий дизайн гарантує, що монетарні рішення керуються економічними фундаментами, а не виборчими графіками. Як підкреслюють останні академічні аналізи, такі структурні захисти історично корелювали з нижчою інфляцією та сильнішими макроекономічними показниками.

Однак поточний політичний клімат створив нові виклики. Публічні вимоги адміністрації Трампа щодо зниження ставок та агресивна риторика на адресу голови Fed Джерома Пауелла викликали занепокоєння щодо політизації. Цей тиск не є лише теоретичним; він вже спричинив волатильність на ринку. Наприклад, у квітні 2025 року спекуляції щодо можливого звільнення Пауелла призвели до різкого падіння індексу долара США та стрибка прибутковості 30-річних казначейських облігацій, що відображає занепокоєння інвесторів щодо достовірності політики.

Судове підкріплення: юридичний бастіон

Останні дії Верховного суду у справі Trump v. Wilcox (2025) підтвердили унікальний конституційний статус Fed. Відрізняючи Fed від інших агентств, таких як National Labor Relations Board, Суд підкреслив її «квазі-приватний» характер та історичну традицію, що бере початок від Першого та Другого банків Сполучених Штатів. Це юридичне розмежування є ключовим: воно підсилює незалежність Fed від президентських повноважень щодо звільнення, прецедент, встановлений у справі Humphrey's Executor v. United States (1935).

Юридичні експерти, зокрема колишній член Ради керуючих Fed Деніел Тарулло, стверджують, що ця судова ясність є життєво важливою для підтримки стабільності ринку. Коли Fed працює без політичного втручання, вона може закріплювати інфляційні очікування та проактивно реагувати на економічні шоки. Навпаки, сприймане послаблення незалежності ризикує розхитати ці очікування, що призведе до вищої інфляції та затяжної невизначеності.

Ринкові наслідки: закріплення довіри

Довіра до Fed — це не лише питання політики, а й ринковий сигнал. Інвестори уважно стежать за незалежністю Fed як індикатором надійності політики. Академічний огляд 2025 року зазначає, що навіть сприйняття політизації може викликати негативні реакції, такі як зростання довгострокових процентних ставок і падіння цін на активи. Наприклад, вихід Fed з Network for the Greening of the Financial System у 2025 році, ймовірно, для узгодження з анти-кліматичною політикою Трампа, сигналізував про зміну пріоритетів, що стривожило інвесторів, орієнтованих на ESG.

Інвестиційні поради: орієнтація в невизначеності

Для довгострокових інвесторів незалежність Fed є критичним фактором оцінки ризиків. Ось ключові стратегії, які слід врахувати:

- Хеджування від політичної невизначеності: Диверсифікуйте портфелі активами, які добре себе показують під час інфляції чи волатильності ринку, такими як Treasury Inflation-Protected Securities (TIPS) або захисні акції.

- Слідкуйте за судовими та політичними подіями: Відстежуйте юридичні виклики незалежності Fed, особливо у справах, що стосуються повноважень щодо звільнення або регуляторного нагляду. Зміна судового прецеденту може сигналізувати про ширшу нестабільність ринку.

- Пріоритет якості та стійкості: Інвестуйте в компанії з міцним балансом і ціновою владою, які краще підготовлені до економічних циклів, спричинених змінами політики Fed.

- Активне управління ризиками: Використовуйте деривативи або опціони для хеджування від потенційних підвищень ставок чи валютних коливань, особливо якщо довіра до Fed сприймається як ослаблена.

Висновок: крихка рівновага

Незалежність Федеральної резервної системи не є даністю — це делікатний баланс, підтримуваний юридичними гарантіями, інституційним дизайном і суспільною довірою. Хоча структурні захисти Fed залишаються міцними, політичний тиск і судова невизначеність створюють постійні ризики. Для інвесторів урок очевидний: ринки процвітають, коли політика ізольована від короткострокових політичних порядків денних. Поки Fed маневрує в цьому складному середовищі, її здатність зберігати довіру залишатиметься ключовим чинником глобальної фінансової стабільності.

В епоху підвищеної невизначеності незалежність Fed — це не лише питання політики, а й інвестиційна необхідність.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

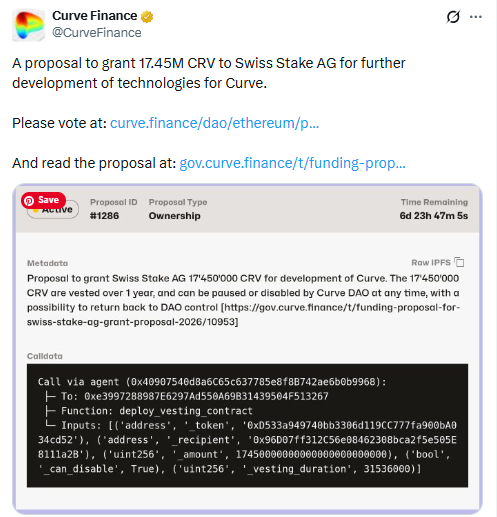

Пропозиція гранту Curve CRV виносить 17,45 млн CRV на голосування Curve DAO

Північнокорейська фішингова афера через Zoom швидко поширюється, оскільки SEAL повідомляє про щоденні спроби

Сейлор натякає на нову купівлю bitcoin, поки він тримається нижче $90K

Saylor натякає на нову покупку BTC з фразою «Повертаємось до більше помаранчевих точок», поки BTC коливається біля $90K; Strategy володіє приблизно 660 624 BTC після поповнення 12 грудня.

Прогноз на цей тиждень: макроекономічний "потік" тижня — запізнілий CPI та "полювання на підвищення ставок" від Банку Японії

Цього тижня на світових ринках очікується публікація ключових даних, включаючи звіт щодо зайнятості поза сільським господарством США, дані про інфляцію CPI та рішення Банку Японії щодо підвищення ставок, які суттєво вплинуть на ліквідність ринку. Ціна bitcoin коливається під впливом макроекономічних факторів, а такі інституції, як Coinbase та HashKey, намагаються прорватися завдяки інноваціям та виходу на біржу. Резюме створено Mars AI Це резюме створене моделлю Mars AI, його точність і повнота все ще перебувають на стадії оновлення та вдосконалення.