Anclado, pero bajo presión

Bitcoin sigue atrapado en un rango frágil mientras aumentan las pérdidas no realizadas, los LTHs venden y la demanda se mantiene débil. Los ETFs y la liquidez continúan bajos, los futuros están flojos y los operadores de opciones están valorando volatilidad a corto plazo. El mercado se mantiene estable por ahora, pero sigue faltando convicción.

Resumen Ejecutivo

- Bitcoin sigue en un rango estructuralmente frágil, presionado por el aumento de pérdidas no realizadas, la elevada realización de pérdidas realizadas y una toma de ganancias significativa por parte de holders de largo plazo. A pesar de esto, la demanda paciente ha mantenido el precio por encima del True Market Mean.

- La incapacidad del mercado para recuperar niveles clave, en particular el cuantil 0.75 y el STH Cost Basis, refleja una presión de venta persistente tanto de compradores recientes en máximos como de holders experimentados. Es posible una nueva prueba de estos niveles a corto plazo si aparece agotamiento de vendedores.

- Los indicadores off-chain siguen débiles. Los flujos de ETF son negativos, la liquidez spot es escasa y el posicionamiento en futuros muestra poca convicción especulativa, dejando el precio más sensible a catalizadores macroeconómicos.

- Los mercados de opciones revelan una postura defensiva, con traders pujando por volatilidad implícita de corto plazo, acumulando ambas alas y mostrando una demanda constante de protección a la baja. La superficie señala cautela a corto plazo pero un sentimiento más equilibrado en vencimientos largos.

- Con la reunión del FOMC como el último gran catalizador del año, se espera que la volatilidad implícita decaiga hacia finales de diciembre. La dirección del mercado depende de si mejora la liquidez y los vendedores ceden, o si persiste la presión bajista impulsada por el tiempo.

Insights On-Chain

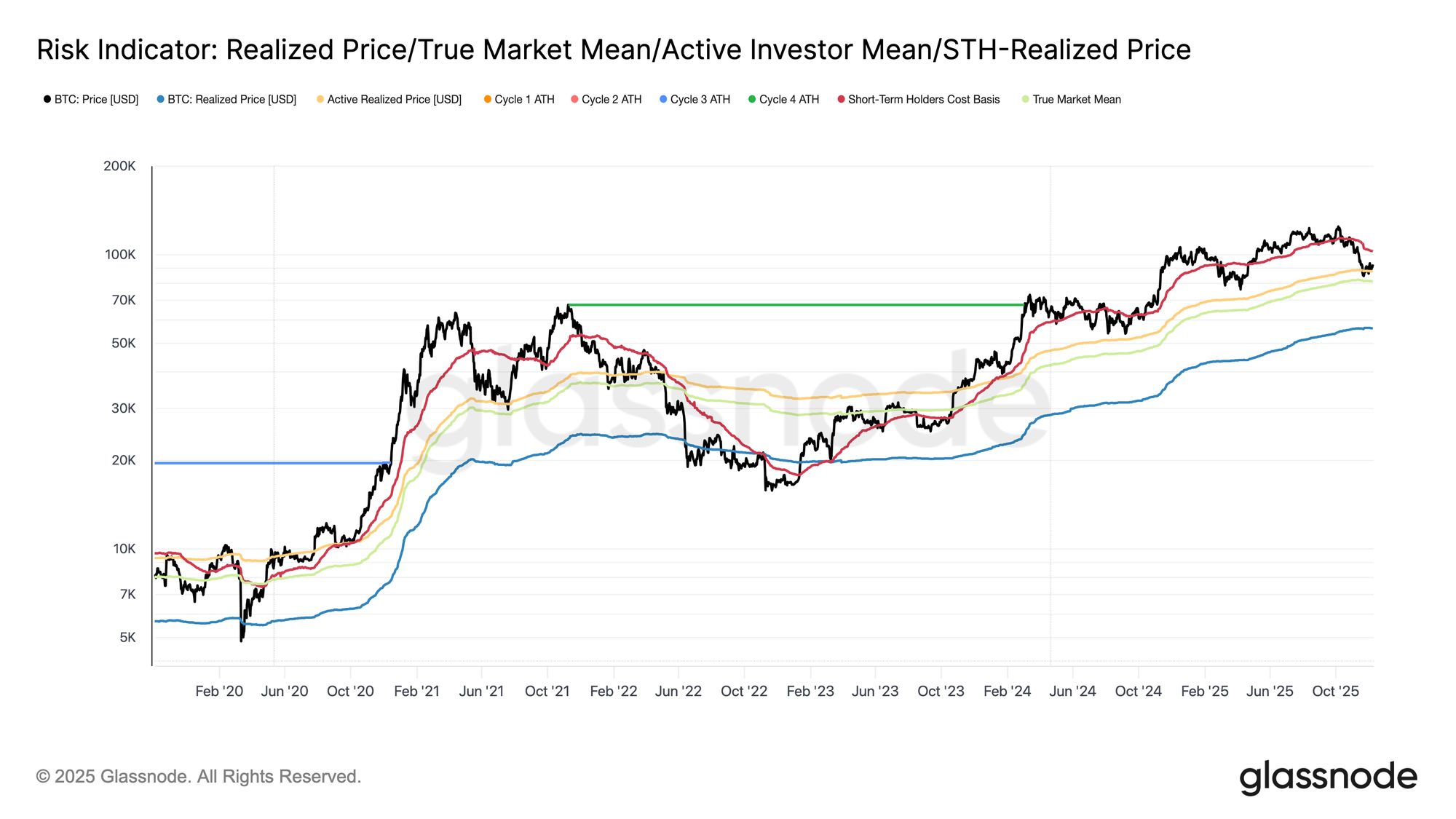

Bitcoin inicia la semana aún confinado dentro de un rango estructuralmente frágil, limitado por el STH-Cost Basis en $102.7k y el True Market Mean en $81.3k. La semana pasada, destacamos el debilitamiento de las condiciones on-chain, la disminución de la demanda y un panorama de derivados cauteloso que colectivamente recuerdan al escenario de principios de 2022.

Aunque el precio se ha mantenido apenas por encima del True Market Mean, las pérdidas no realizadas continúan expandiéndose, las pérdidas realizadas están en aumento y el gasto de los inversores de largo plazo sigue elevado. Los principales niveles superiores a recuperar son el cuantil 0.75 del cost-basis en $95k, seguido por el STH-Cost Basis. Hasta entonces, el True Market Mean sigue siendo la zona más probable de formación de piso, salvo un nuevo shock macroeconómico.

Live Chart

Live Chart El tiempo juega en contra de los alcistas

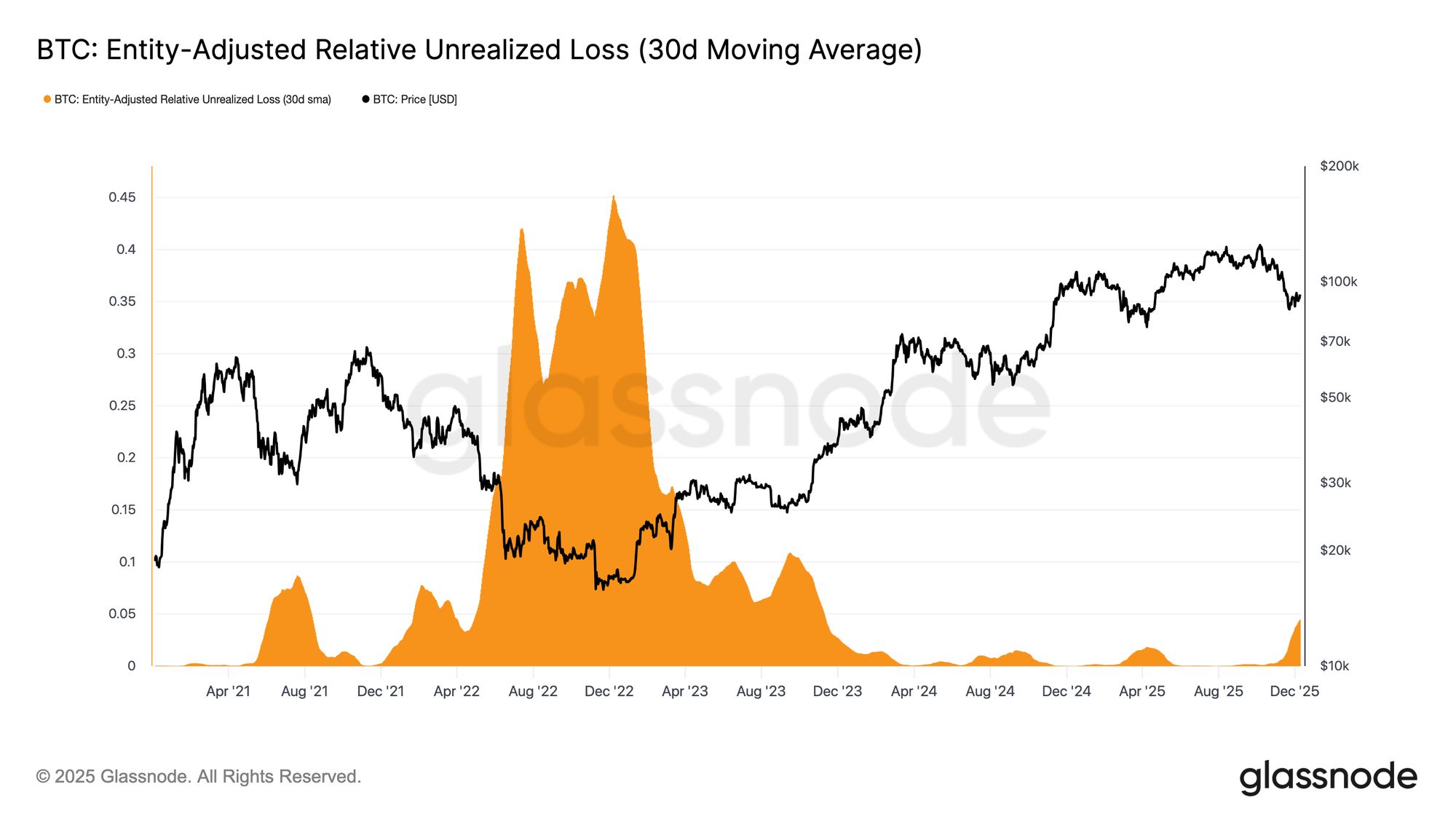

Permanecer en una fase levemente bajista refleja la tensión entre modestas entradas de capital y una presión de venta persistente de compradores en máximos. Mientras el mercado se mantiene en un rango débil pero acotado, el tiempo se convierte en un factor negativo, haciendo que las pérdidas no realizadas sean más difíciles de soportar para los inversores y aumentando la probabilidad de realización de pérdidas.

La Pérdida No Realizada Relativa (30D-SMA) ha subido a 4.4% tras casi dos años por debajo del 2%, marcando una transición de una fase eufórica a una de mayor estrés e incertidumbre. Esta indecisión ahora define el rango, y resolverla requerirá una nueva ola de liquidez y demanda para reconstruir la confianza.

Live Chart

Live Chart Pérdidas en aumento

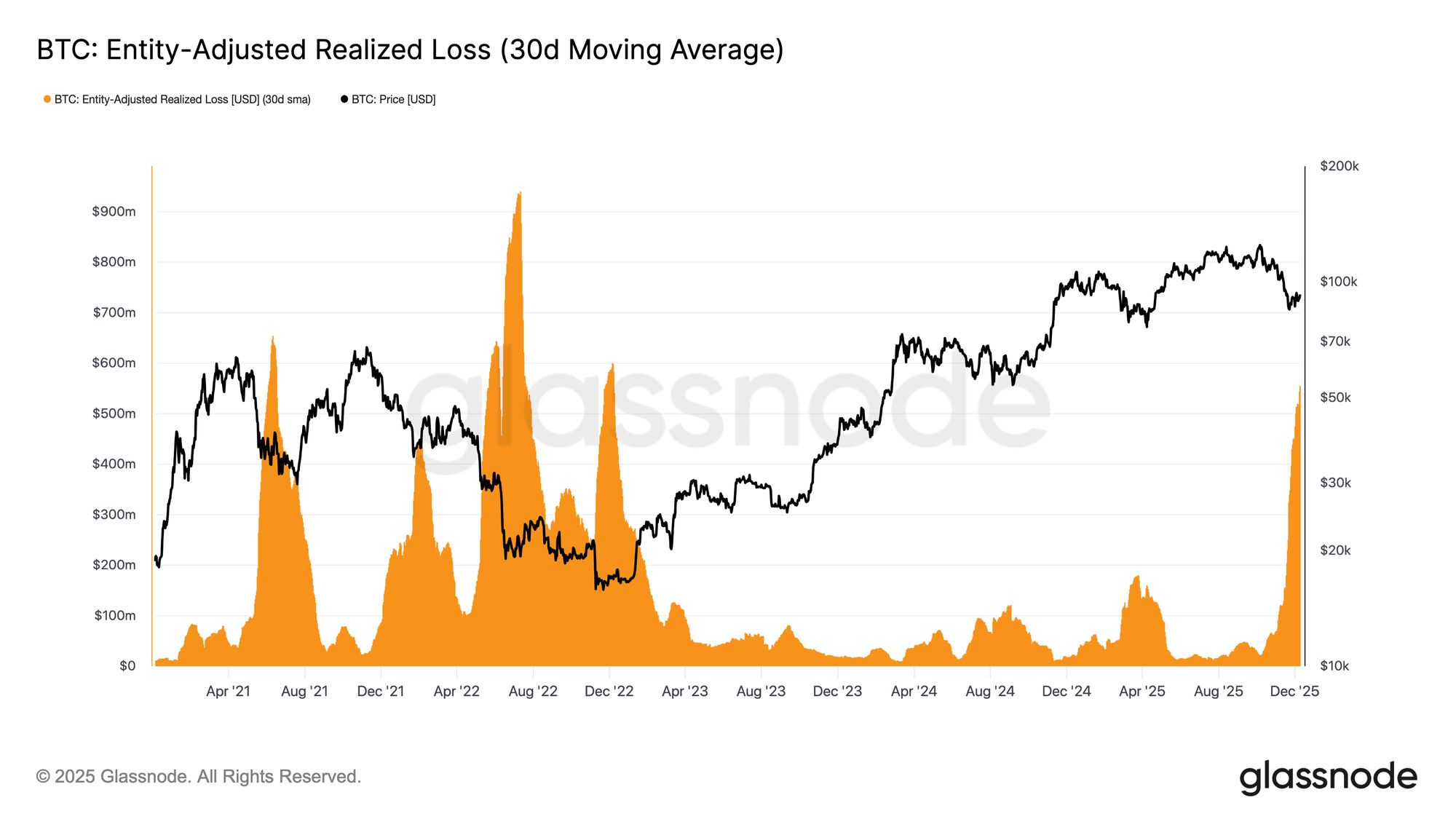

Esta presión impulsada por el tiempo se evidencia aún más en el comportamiento de gasto. Incluso cuando Bitcoin ha rebotado desde el mínimo del 22 de noviembre hasta aproximadamente $92.7k, la Pérdida Realizada Ajustada por Entidad (30D-SMA) ha seguido subiendo, alcanzando $555 millones por día, el nivel más alto desde el colapso de FTX.

Esta realización de pérdidas tan elevada durante una recuperación moderada del precio refleja la creciente frustración entre los compradores en máximos, que capitulan en la fortaleza en lugar de mantener durante el rebote.

Live Chart

Live Chart Frenando la reversión

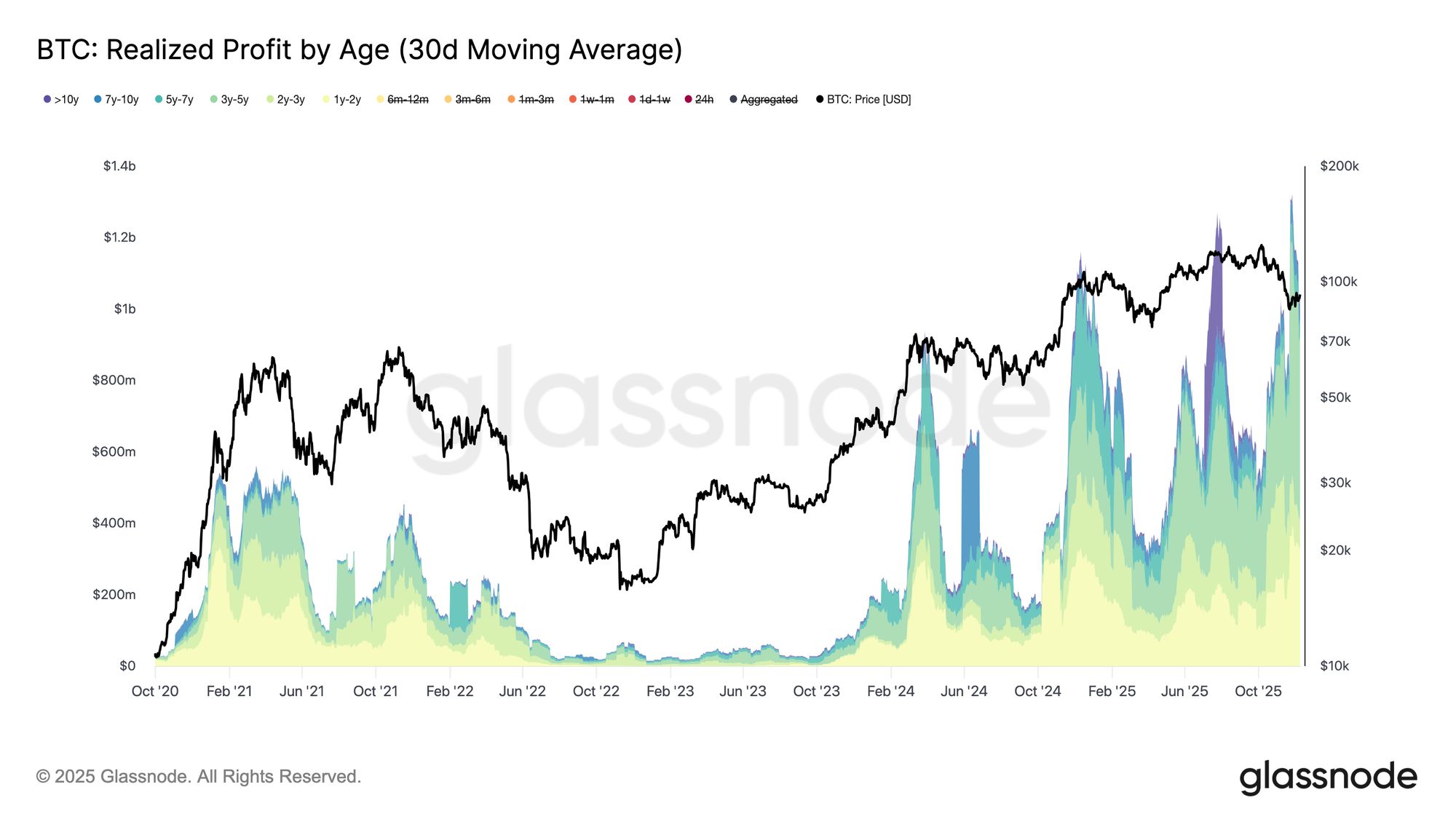

El aumento de las pérdidas realizadas ancla aún más la recuperación, especialmente cuando coincide con un repunte en las ganancias realizadas por inversores experimentados. Durante el reciente rebote, los holders de más de 1 año incrementaron su ganancia realizada (30D-SMA) por encima de $1B por día, alcanzando un nuevo máximo histórico de más de $1.3B. Juntas, estas dos fuerzas—capitulación impulsada por el tiempo de compradores en máximos y fuerte toma de ganancias de holders de largo plazo—explican por qué el mercado sigue luchando por recuperar el STH-Cost Basis.

Sin embargo, a pesar de esta significativa presión de venta, el precio se ha estabilizado e incluso recuperado levemente por encima del True Market Mean, señalando una demanda persistente y paciente que absorbe la distribución. A corto plazo, si comienza a aparecer agotamiento de vendedores, esta presión compradora subyacente podría impulsar una nueva prueba del cuantil 0.75 (~$95k) y potencialmente del STH-Cost Basis.

Live Chart

Live Chart Insights Off-Chain

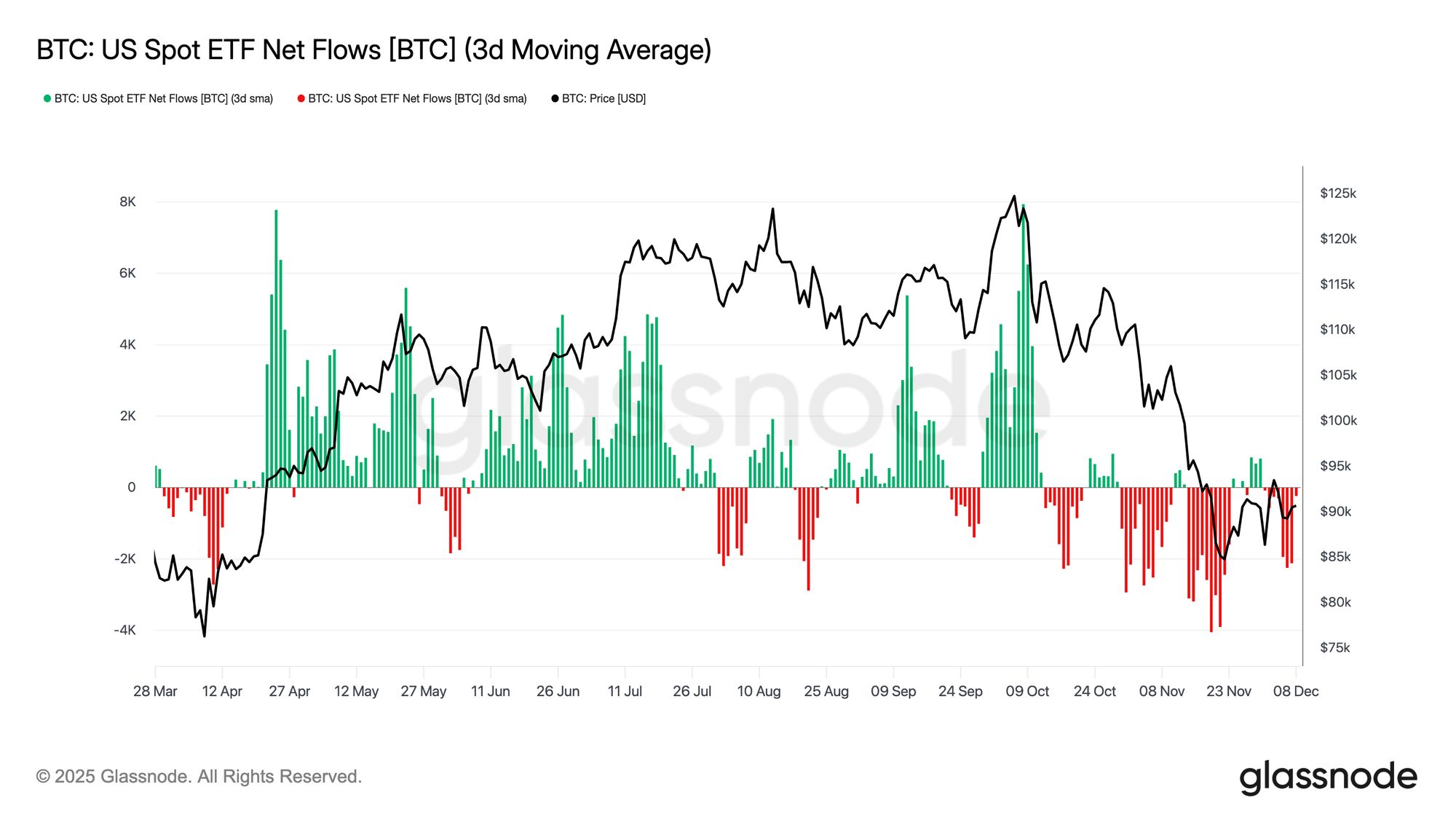

Problemas con los ETF

En los mercados spot, los ETF de Bitcoin en EE.UU. registraron otra semana tranquila, con el promedio de flujos netos de 3 días manteniéndose consistentemente por debajo de cero. Esto extiende la tendencia de enfriamiento que comenzó a fines de noviembre y marca una clara desviación del régimen de fuertes entradas que impulsó la apreciación de precios a principios de año. Los rescates han sido constantes entre varios emisores importantes, subrayando una postura más aversa al riesgo entre los asignadores institucionales mientras las condiciones generales del mercado siguen inestables.

Como resultado, el mercado spot opera con un colchón de demanda más delgado, reduciendo el soporte inmediato del lado comprador y dejando el precio más vulnerable a catalizadores macroeconómicos y shocks de volatilidad.

Live Chart

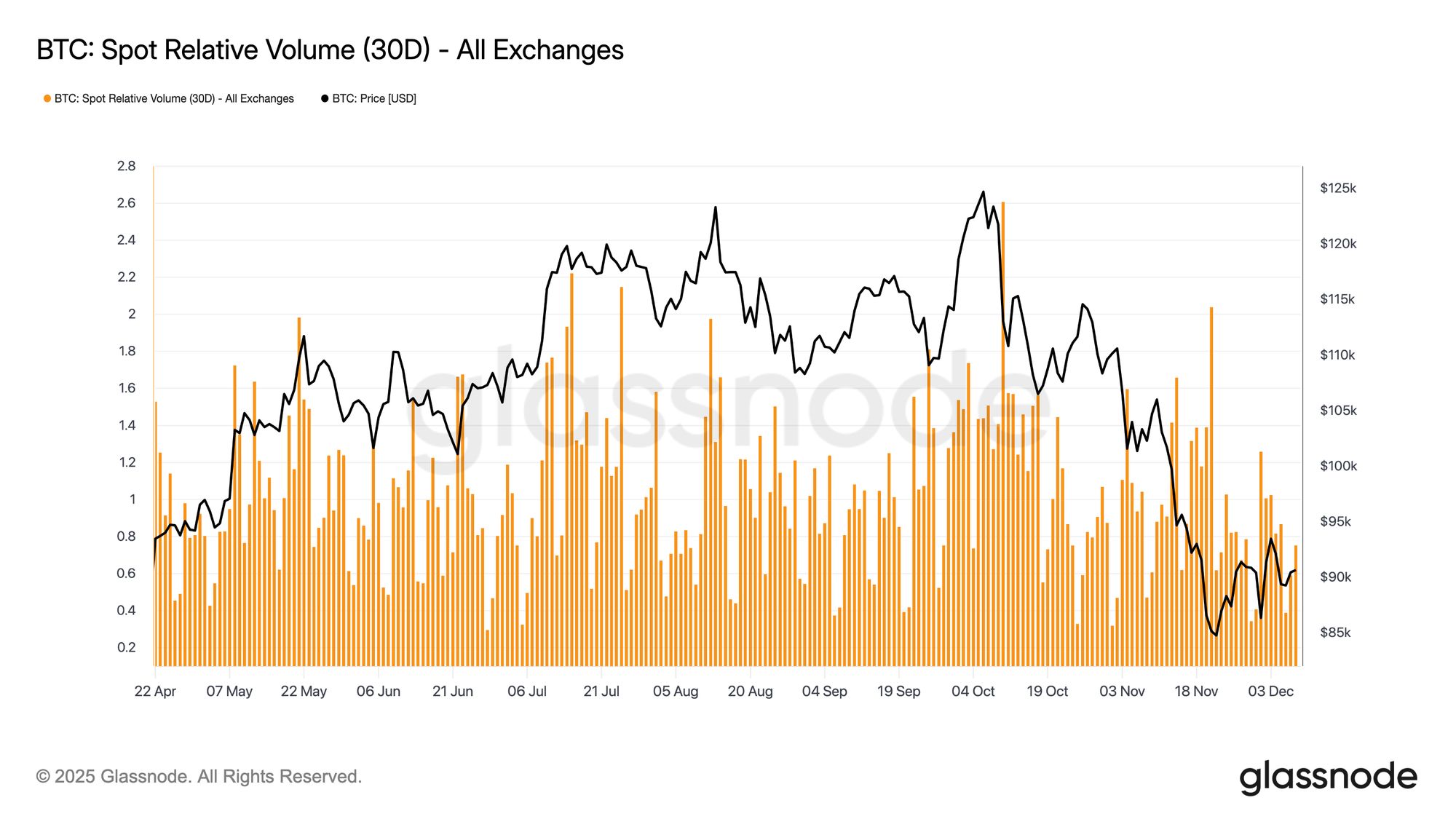

Live Chart La liquidez sigue contenida

En paralelo con los flujos débiles de ETF, el volumen relativo spot de Bitcoin sigue cerca del límite inferior de su rango de 30 días. La actividad de trading se ha debilitado durante noviembre y diciembre, reflejando la caída de precios y señalando una retirada de la participación de mercado. La contracción del volumen refleja una postura más defensiva en general, con menos flujos impulsados por liquidez disponibles para absorber la volatilidad o sostener movimientos direccionales.

Con los mercados spot más tranquilos, la atención ahora se centra en la próxima reunión del FOMC, que podría actuar como catalizador para una renovada participación dependiendo del tono de la política.

Live Chart

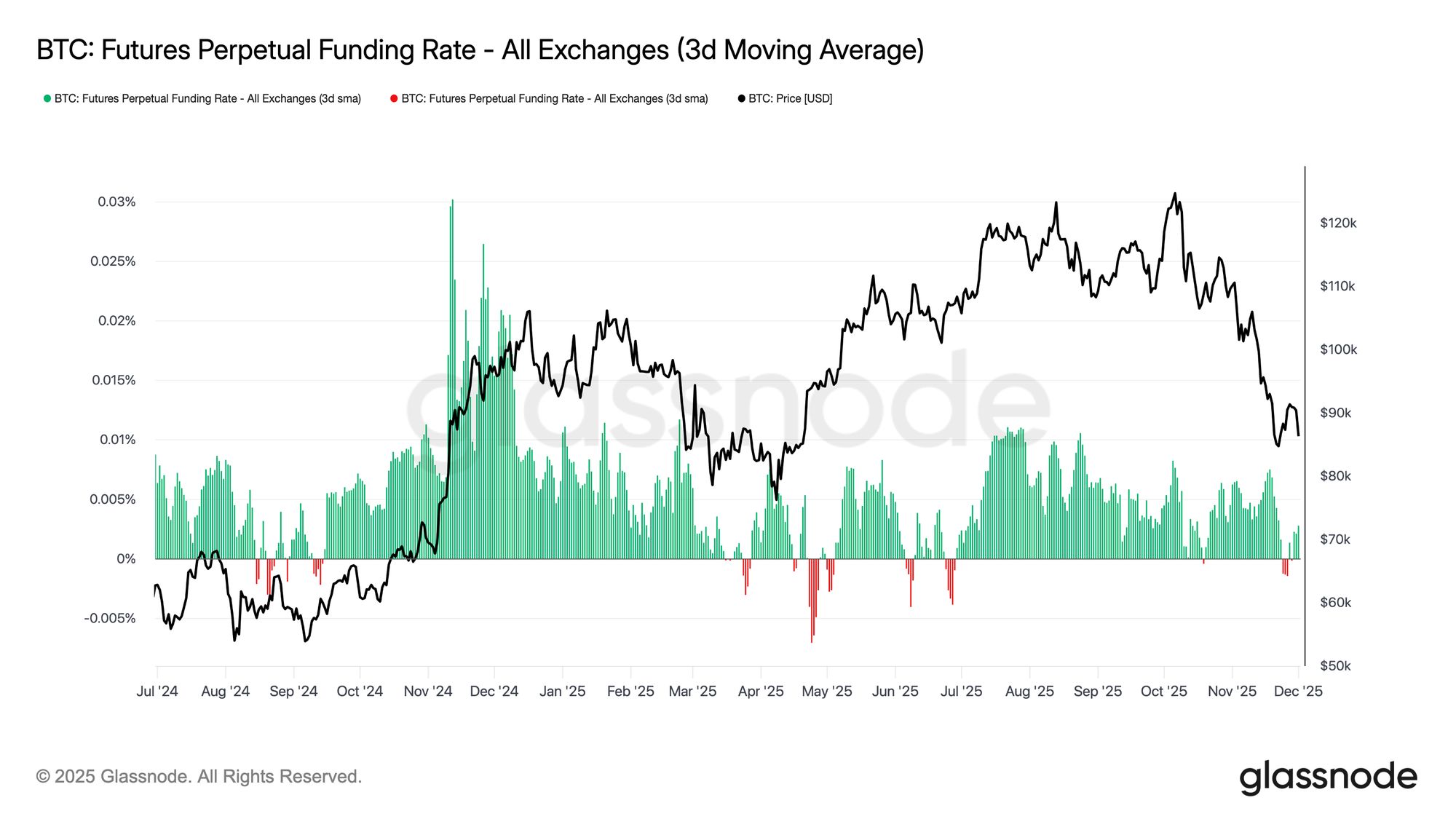

Live Chart Futuros desiertos

Extendiendo este tema de participación contenida, los mercados de futuros también muestran poco apetito por el apalancamiento, con el Open Interest sin lograr una recuperación significativa y las tasas de fondeo cerca de neutro. Estas dinámicas resaltan un entorno de derivados definido más por la cautela que por la convicción.

En los mercados perpetuos, el fondeo rondó entre cero y levemente negativo durante la semana, subrayando la continua retirada de posiciones largas especulativas. Los traders se mantienen equilibrados o defensivos, aportando poca presión direccional a través del apalancamiento.

Con la actividad de derivados contenida, el descubrimiento de precios se inclina más hacia los flujos spot y los catalizadores macroeconómicos que hacia la expansión especulativa.

Live Chart

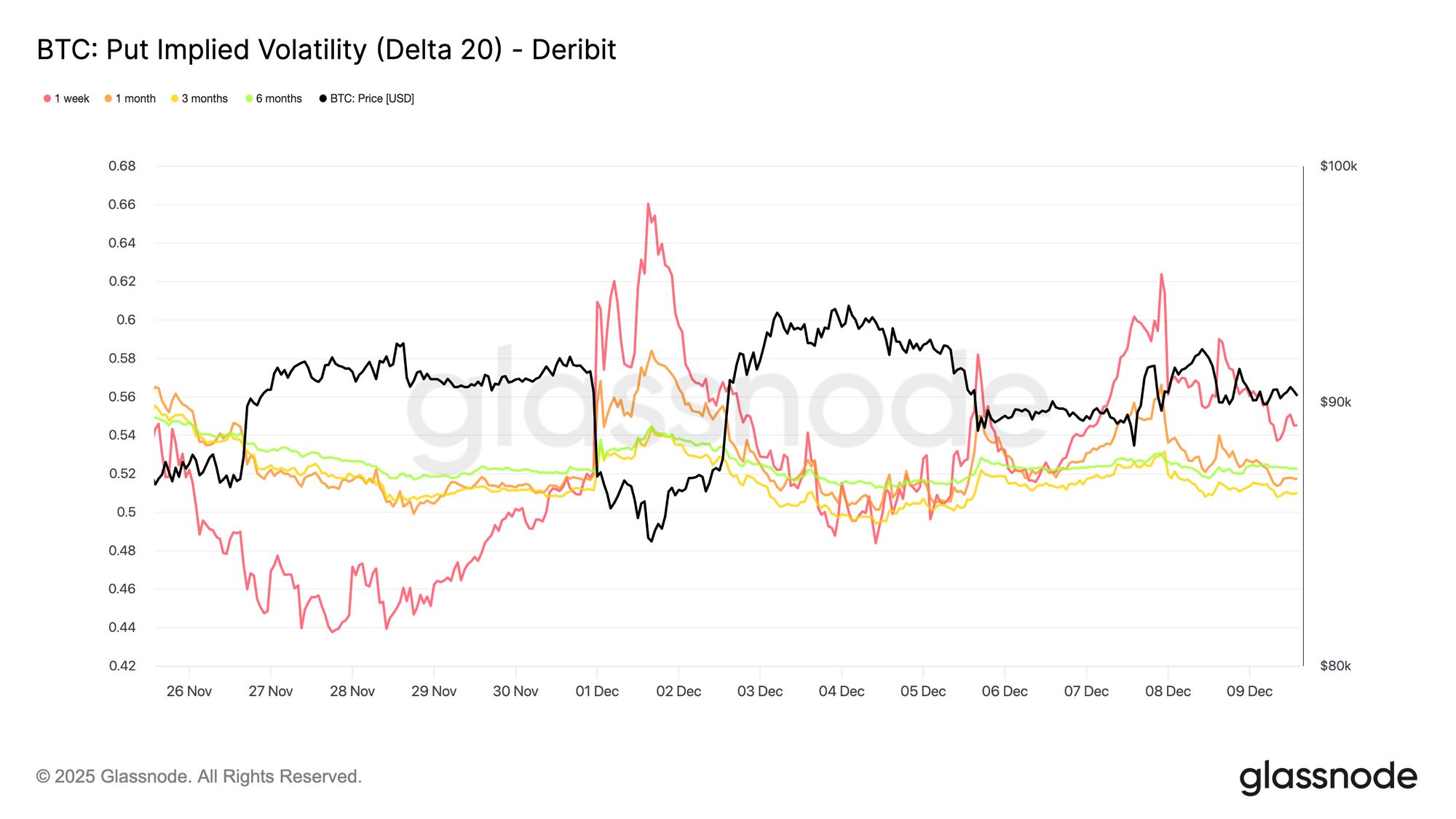

Live Chart IV salta en el corto plazo

En el mercado de opciones, la acción spot contenida de Bitcoin contrasta fuertemente con un repunte repentino en la volatilidad implícita de corto plazo, ya que los traders se posicionan para un movimiento mayor. La Volatilidad Implícita Interpolada, que estima la IV en deltas fijas en lugar de strikes listados, revela una estructura más clara de cómo se está valorando el riesgo a través de los vencimientos.

En el CALL de 20-Delta, el plazo de una semana saltó aproximadamente diez puntos de volatilidad respecto a la semana pasada, mientras que los vencimientos más largos se mantuvieron relativamente planos. El mismo patrón aparece en el PUT de 20-Delta, con la IV a la baja de corto plazo subiendo mientras los vencimientos largos permanecen tranquilos.

En general, los traders están acumulando volatilidad precisamente donde esperan estrés, prefiriendo poseer convexidad en lugar de venderla antes de la reunión del FOMC del 10 de diciembre.

Live Chart

Live Chart  Live Chart

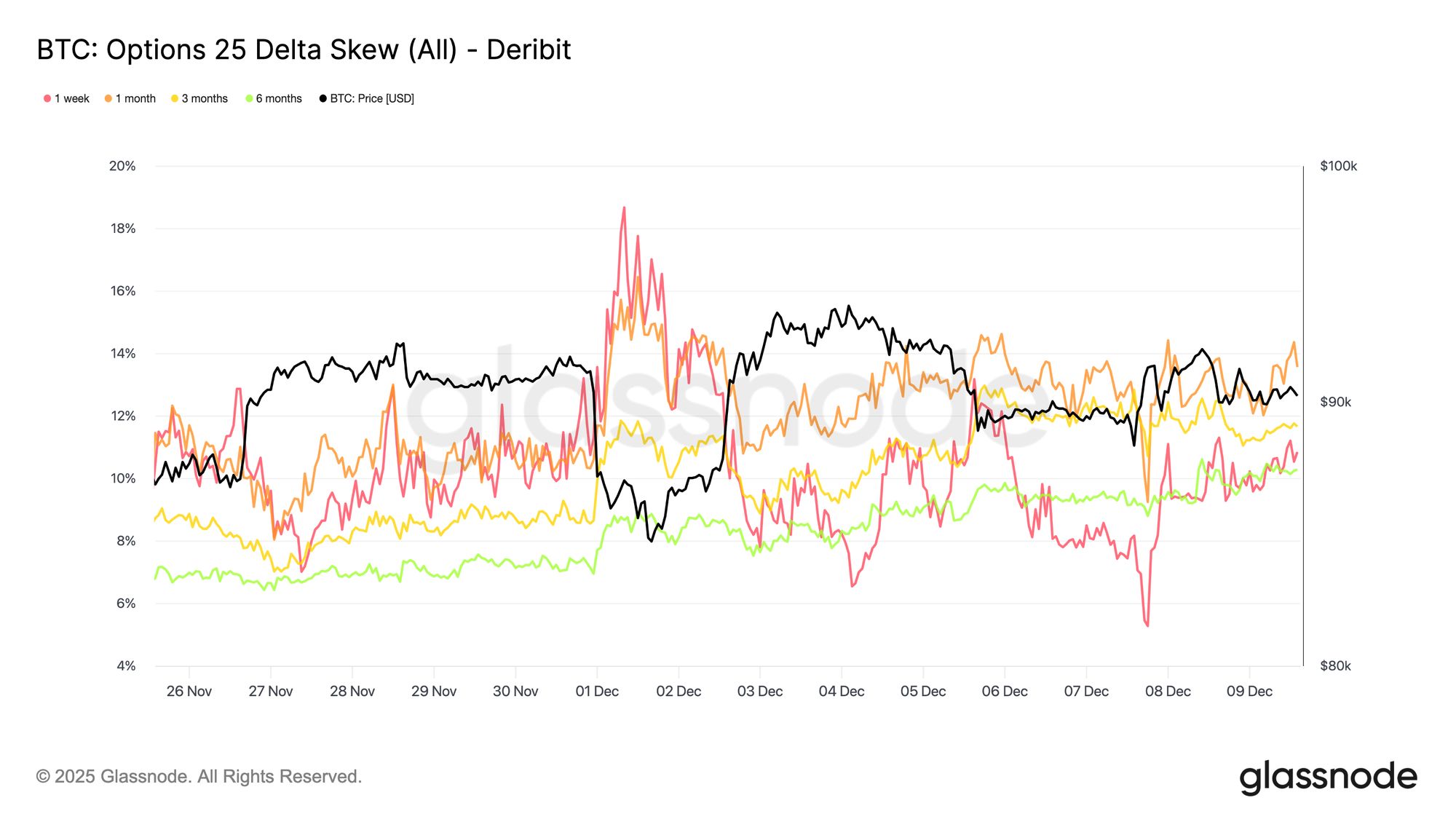

Live Chart Vuelve la demanda de protección a la baja

Complementando el aumento de la volatilidad de corto plazo, la protección a la baja vuelve a tener una prima. El skew de 25-delta, que mide el costo relativo de puts frente a calls en el mismo delta, ha subido a aproximadamente 11 por ciento en el plazo de una semana, indicando un claro repunte en la demanda de seguros a la baja de corto plazo antes de la reunión del FOMC.

El skew permanece agrupado estrechamente entre vencimientos, variando de 10.3 por ciento a 13.6 por ciento. Esta compresión sugiere que la preferencia por la protección con puts es generalizada a lo largo de la curva, reflejando un sesgo de cobertura consistente más que un estrés aislado en el corto plazo.

Live Chart

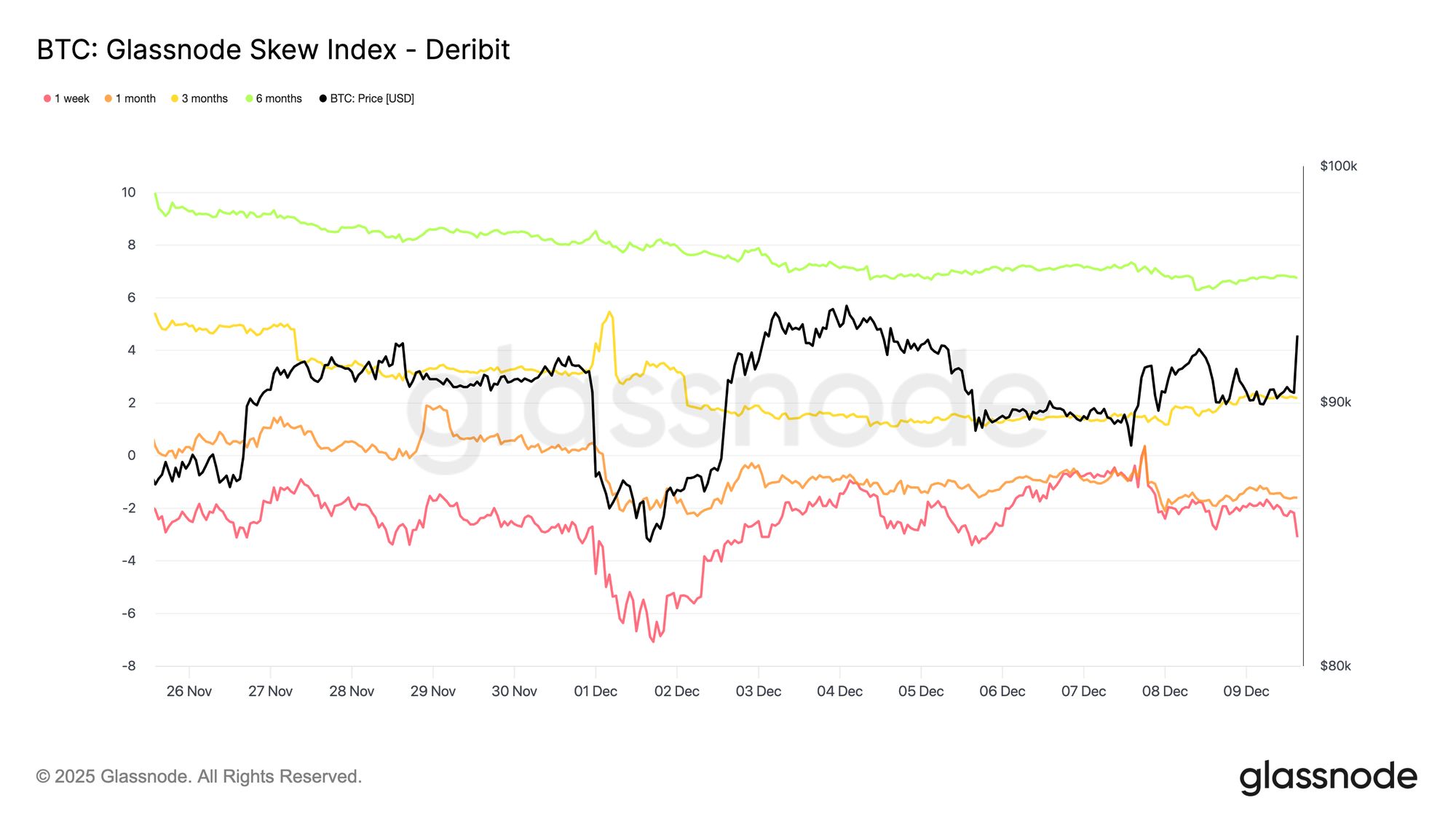

Live Chart El índice de skew muestra otro tono

Agregando otra capa al panorama de opciones, el índice de skew presenta una señal más matizada en comparación con el skew de 25-delta. Al estar ponderado hacia opciones de bajo delta, captura la valoración en toda el ala bajista. Las lecturas de una semana y un mes están en territorio put, pero los valores de tres y seis meses, alrededor de 2.2 por ciento y 6.7 por ciento, caen en territorio call, ya que el índice se calcula como calls menos puts.

Esto crea una divergencia notable: el skew de 25-delta se inclina bajista en todos los vencimientos, mientras que el índice de skew de largo plazo muestra que la variación al alza se valora más que la baja. En esencia, los traders no están pujando por protección profunda OTM a la baja en los plazos largos, aunque los puts de delta media siguen respaldados. Por lo tanto, la superficie señala cautela a corto plazo, pero un tono más equilibrado o levemente alcista en los plazos largos, un patrón típico en cripto donde los participantes suelen mantener calls OTM lejanos para upside asimétrico.

Live Chart

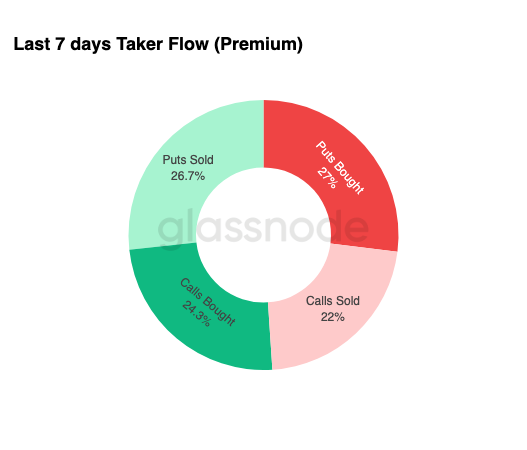

Live Chart Acumulación de volatilidad

Para cerrar el panorama de opciones, los datos de flujo semanal refuerzan un patrón claro: los traders están comprando volatilidad, no vendiéndola. Las primas compradas dominan el flujo nocional total, con una leve ventaja de los puts. Esto no refleja un sesgo direccional, sino más bien un régimen de acumulación de volatilidad. Cuando los traders compran ambas alas, señala un comportamiento de cobertura y búsqueda de convexidad más que una especulación impulsada por el sentimiento.

Combinado con el aumento de la volatilidad implícita y un skew inclinado a la baja, el perfil de flujo sugiere que los participantes del mercado se están preparando para un evento de volatilidad con sesgo bajista.

Live Chart

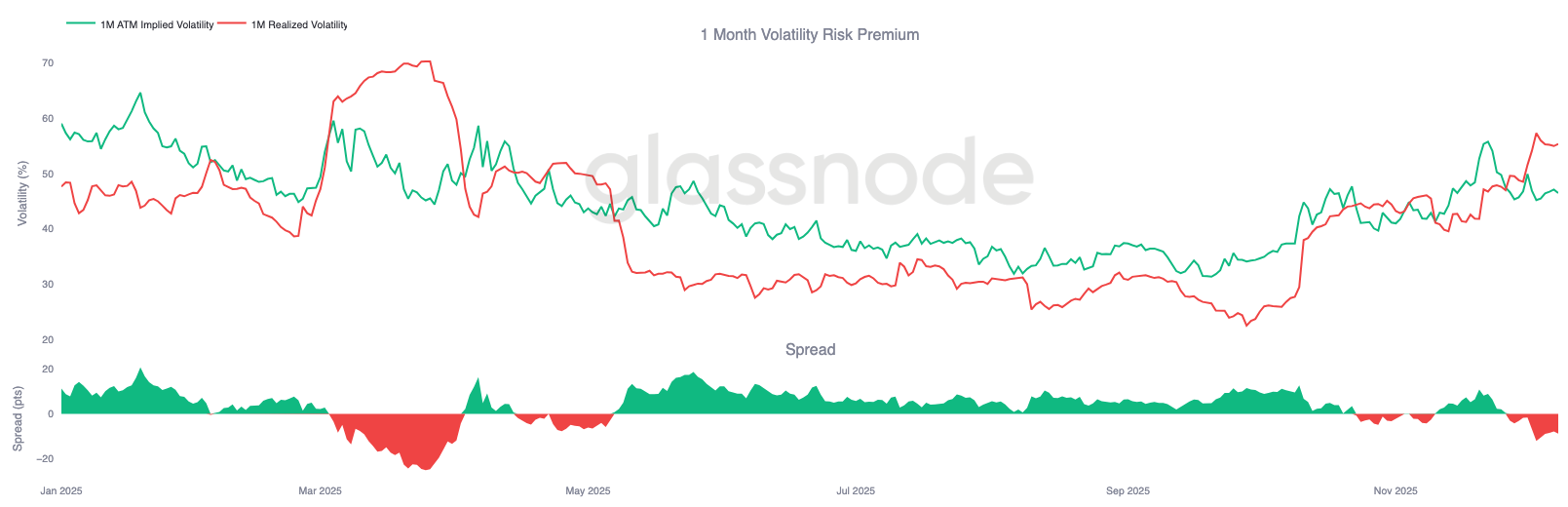

Live Chart Después del FOMC

De cara al futuro, la volatilidad implícita ya ha comenzado a relajarse y, históricamente, tiende a comprimirse aún más una vez que pasa el último gran evento macro del año. Con la reunión del FOMC del 10 de diciembre como el último catalizador relevante, el mercado se prepara para una transición a un entorno de baja liquidez y reversión a la media.

Tras el anuncio, los vendedores de gamma suelen volver a entrar, acelerando la caída de la IV hacia fin de año. Salvo una sorpresa hawkish o un cambio notable en la guía, el camino de menor resistencia apunta a una volatilidad implícita más baja y una superficie más plana hacia finales de diciembre.

Live Chart

Live Chart Conclusión

Bitcoin continúa operando en un entorno estructuralmente frágil donde el aumento de pérdidas no realizadas, la elevada realización de pérdidas y la fuerte toma de ganancias de holders de largo plazo anclan la acción del precio. A pesar de esta presión de venta persistente, la demanda sigue siendo lo suficientemente resiliente como para mantener el precio por encima del True Market Mean, lo que sugiere que los compradores pacientes siguen absorbiendo la distribución. Un impulso a corto plazo hacia el cuantil 0.75 o incluso el STH Cost Basis sigue siendo posible si comienza a aparecer agotamiento de vendedores.

Las condiciones off-chain refuerzan este tono cauteloso. Los flujos de ETF siguen siendo negativos, la liquidez spot está contenida y los mercados de futuros carecen de participación especulativa. Los mercados de opciones refuerzan una postura defensiva, con traders acumulando volatilidad, pujando por protección a la baja de corto plazo y posicionándose para un evento de volatilidad a corto plazo antes de la reunión del FOMC.

En conjunto, la estructura del mercado sugiere un rango débil pero estable, sostenido por la demanda paciente pero limitado por la presión de venta persistente. El camino a corto plazo depende de si mejora la liquidez y los vendedores ceden, mientras que la perspectiva a largo plazo depende de la capacidad del mercado para recuperar niveles clave de cost-basis y salir de esta fase psicológicamente exigente impulsada por el tiempo.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Ethereum tocó fondo: la audaz predicción de Tom Lee mientras Bitmine redobla su apuesta

30 años de experiencia en Wall Street descifran: oportunidades asimétricas en carreras de caballos, póker y bitcoin

Una carrera de caballos, un libro de póker y la sabiduría de tres leyendas de la inversión me ayudaron a encontrar la oportunidad de apuesta más subestimada de toda mi carrera profesional.